закладки →

закладки →В планах на 2020-й — объединение НДФЛ, ЕСВ и военного сбора. ZN.UA рассказывает о рисках этой инициативы

Председатель комитета Верховной Рады по вопросам финансов, налоговой и таможенной политики Даниил Гетманцев анонсировал, что в 2020 году планируется ввести прогрессивную шкалу налогообложения для налога на доходы физических лиц (НДФЛ) и объединить НДФЛ, единый социальный взнос (ЕСВ) и военный сбор.

В Минфине Украины рассчитывают на принятие налоговой реформы до июля 2020-го и ее внедрение с 2021 года. Давайте разберемся, нужна ли нам именно такая налоговая реформа, и при чем здесь ЕСВ.

НДФЛ является налоговым обязательством работника, а не работодателя. С ЕСВ несколько иная ситуация. До 2016 года этот взнос платили как работник, так и работодатель. Последний перечислял в системы общеобязательного государственного социального страхования свою часть (начисление на фонд заработной платы компании) и часть работника (удержанную с начисленной ему зарплаты). На очередное требование бизнеса по снижению налоговой нагрузки в 2016 году государством были приняты решения о почти двукратном уменьшении ЕСВ, и с тех пор его платит только работодатель.

На первый взгляд, действительно кажется, что нет разницы, как будет называться то, что все равно нужно отдать, — налог или взнос. Но авторам идеи очередной «налоговой реформы» надо понимать, что простое арифметическое действие по объединению теоретически необъединяемых НДФЛ и ЕСВ в одном налоге меняет идеологию, концептуальные принципы и правоотношения социального обеспечения в стране, чем «изымает» ее из правового поля европейских и международных норм и принципов организации социального страхования. Это изменение отношений порождает ряд вопросов, на которые у общества пока нет ответов от авторов налоговой реформы.

Прогрессивная шкала НДФЛ действует в 22 из 28 стран ЕС. Почти в половине из них максимальная ставка налога составляет свыше 40%, а в четырех государствах — равняется или превышает 50%. Но в «молодых» членах ЕС (странах Центральной и Южной Европы) чаще всего работает плоская шкала налогообложения с фиксированной ставкой.

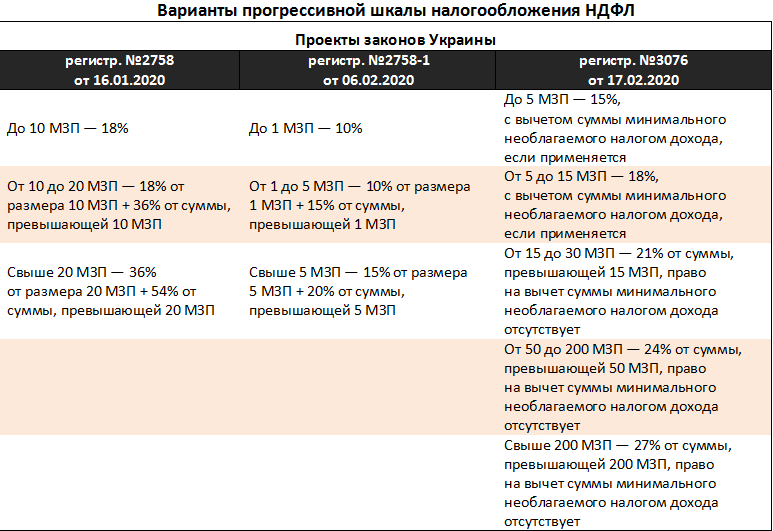

На сегодняшний день в Верховной Раде Украины зарегистрированы по крайней мере три законопроекта (см. табл.), определяющие различные варианты прогрессивной шкалы налогообложения НДФЛ в привязке к размеру минимальной заработной платы (МЗП).

По информации Госстата Украины, в сентябре 2019 года заработная плата в размере свыше 20 тысяч гривен была начислена всего 8,6% штатных работников, которым было оплачено 50% и больше рабочего времени, установленного в месяц. Следовательно, остальные 91,4% штатных работников заработали до 20 тысяч гривен (или менее 5 МЗП, исходя из ее размера в 4173 гривен в 2019 году). В декабре 2019-го это соотношение составляло 11,8 и 88,2% соответственно. При этом надо помнить, что начисленная в декабре номинальная заработная плата обычно значительно превышает среднегодовой показатель в связи с выплатами вознаграждения по результатам года.

В 2019 году фонд оплаты труда составлял 963,4 миллиарда гривен. Из него было в целом удержано 41,5% (или 399,8 млрд грн), а именно: 18% НДФЛ + 1,5% военного сбора + 22% ЕСВ (из которых 18,8% пошли в Пенсионный фонд, остальное — в Фонд социального страхования и Фонд занятости). Этот финансовый поток регулярный, поскольку поступает в бюджеты и фонды социального страхования каждый раз, когда выплачивается заработная плата.

В случае объединения НДФЛ и ЕСВ от этих почти 400 миллиардов гривен в лучшем случае останется не более половины, поскольку минимальную ставку объединенного налога по всем вариантам планируется установить на уровне до 18%, а по более высоким ставкам его будут платить не более 10% работников. Реально эта цифра будет еще меньше.

Как отмечает президент ОО «Украинская организация защиты потребителей услуг» Олег Титамир, даже при нынешней плоской шкале налогообложения НДФЛ налоговой «оптимизации» зарплатного фонда отдают предпочтение подавляющее большинство предпринимателей. Отечественный бизнес хорошо умеет использовать разные схемы, такие как открытие наемными работниками ФЛП, выплата части зарплаты «в конвертах» или неоформленные трудовые отношения, переведение бизнеса в другую страну с более привлекательным налогообложением и т.п.

Перераспределение доли НДФЛ в пользу ЕСВ в структуре объединенного налога не имеет смысла обсуждать даже теоретически, ведь при арифметическом делении 15–18% (и даже 20%) на любые две части ни одна из них не может равняться даже сегодняшней ставке ЕСВ в 22%. При этом помним, что собственные доходы в бюджете Пенсионного фонда на 2020 год составляют лишь 67,3% от объема средств, необходимых для выплаты пенсий. В свою очередь, в случае установления минимальной ставки объединенного налога на уровне ниже 18% поступления от НДФЛ также уменьшатся, и это потребует определенных компенсаторов, в частности на уровне местных бюджетов.

Такая ситуация будет означать фактическую реализацию заветной мечты бизнеса об отмене ЕСВ, а вместе с этим и коллапс системы социального страхования, которая будет лишена регулярных поступлений средств в виде страховых взносов и поэтому не сможет регулярно и своевременно предоставлять материальное обеспечение застрахованным работникам в случае болезни, безработицы, старости, трудового увечья, профессионального заболевания, нетрудоспособности, инвалидности, потери кормильца, беременности и родов.

Причинно-следственная связь между условиями и оплатой труда и системой общеобязательного соцстрахования, созданной для компенсации вышеупомянутых рисков, уже разрушена передачей функций по реализации государственной политики в сфере труда, занятости населения, трудовой миграции и трудовых отношений от Минсоцполитики в Минэкономики. Вариантов дальнейшего развития событий может быть два — или возврат к «советской» модели пенсионных и других социальных выплат населению из государственного бюджета, или демонтаж социального государства с отказом от гарантий социального обеспечения населения.

Другие решения наподобие введения безусловного базового дохода в нашем государстве не рассматриваются в практической плоскости. Также предметно не обсуждается возможность перехода к выплате «брутто»-заработной платы с распределением ЕСВ между работодателем и работником (например, в пропорции 20 и 2% или 15 и 7%) с одновременным соответствующим и адекватным повышением размера номинальной заработной платы на сумму самостоятельно выплачиваемых работником налогов и взносов. В таком случае от «нагрузки» на заработную плату бизнеса останутся лишь 15–20% на уплату собственной части ЕСВ.

Работодатели считают ЕСВ исключительно своим и лишним «налогом на труд» — средствами, которые он не хочет отдавать государству и обществу. Но в случае отмены ЕСВ такая сомнительная «экономия» будет означать также и потерю бизнесом права голоса по вопросам определения параметров солидарной пенсионной системы, политики занятости, оплаты и условий труда. Ведь в дальнейшем речь уже будет идти о единоличном принятии решений в этой сфере государством как распорядителем бюджетных средств. В результате будет иметь место как снижение уровня защиты работников, так и уменьшение институциональных возможностей для взаимодействия социальных партнеров при принятии решений. Бизнесу и работникам останется один «канал коммуникации» с властью — выход с протестами на улицу.

Маловероятно, что украинский бизнес считает налоговые, ФЛПишные и другие «майданы» наиболее эффективным средством взаимодействия с властью. Кроме того, мировой опыт убедительно свидетельствует, что проблемы экономики и общественной жизни решаются, только если удается избежать прямой конфронтации сторон.

Именно поэтому анонсированная государством налоговая реформа ни в коем случае не должна разрушать механизмы и институты социального диалога, ослаблять защиту работников и демотивировать бизнес при принятии решений о повышении заработной платы. Не менее важно и то, что налоговая реформа не может ограничиваться только решением задач по уменьшению «стоимости» труда для бизнеса и объемов перераспределения средств в обществе, а должна создавать реальные стимулы для развития бизнеса.